O fracasso da gestão das multinacionais do petróleo e as lições para a Petrobrás

- Detalhes

- Felipe Coutinho

- 20/06/2016

As maiores multinacionais de capital privado do setor do petróleo não repõem suas reservas na taxa em que são esgotadas, têm produção declinante, apresentam resultados financeiros fracos, e perderam boa parte de sua capacidade tecnológica, ao terceirizar suas atividades às empresas prestadoras de serviço. Em uma palavra, definham. Entre as principais causas, a adoção de modelo de negócios baseado em premissas falsas, com objetivo de maximizar o valor para o acionista no curto prazo, com precária visão estratégica ao não compreender o ambiente de negócios, seguindo bovina e consensualmente planos similares baseados em informações de “consultorias independentes”, ao negar restrições socioeconômicas, além de ignorar limites naturais. Caso a Petrobrás adote modelo parecido terá o mesmo destino, em breve.

As principais multinacionais privadas de petróleo são remanescentes das Sete Irmãs. Grupo do qual, até a década de 1970, faziam parte a Exxon, a Mobil e a Chevron, sucessoras da Stardard Oil Trust, além da Gulf Oil, Texaco, Shell, British Petroleum (BP). Depois da 2ª Guerra a Companhia Francesa de Petróleo (atual Total) entrou no grupo. Hoje são cinco, ExxonMobil, Shell, Chevron, BP e Total. São as chamadas majors, big five ou International Oil Companies (IOCs).

Neste artigo, são apresentados aspectos do modelo de negócios adotado por essas empresas desde a década de 1970, e a situação em que elas se encontram. Meus objetivos são:

1) trazer lições para o modelo de negócios que deve ser adotado pela Petrobrás;

2) evidenciar o valor do petróleo do pré-sal e a cobiça internacional em relação a essa riqueza natural brasileira;

3) destacar a vantagem empresarial da Petrobrás, e geopolítica do Brasil, por dispor da estatal com domínio tecnológico em áreas estratégicas sensíveis, mercado com potencial de crescimento e reservas.

Muitos ignoram os problemas da indústria mundial do petróleo, em especial das multinacionais (IOCs), ou, quando tanto, associam esses problemas à queda dos preços do petróleo desde junho de 2014. Ocorre que os problemas são graves e datam de muito mais tempo, sendo em grande parte decorrentes do modelo de negócios e de gestão adotados.

Breve histórico

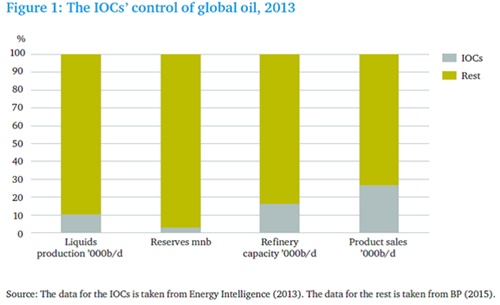

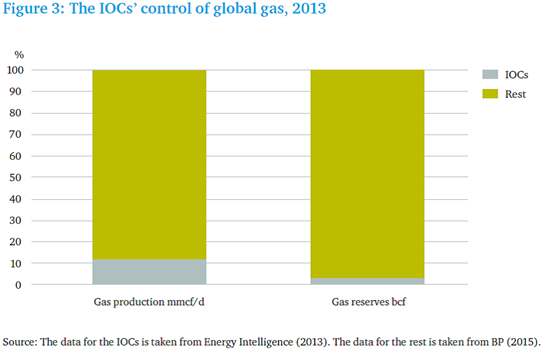

Até 1970 elas controlavam mais de 85% das reservas de petróleo mundiais. Além de 70% da capacidade de refino, os principais oleodutos e 2/3 dos navios petroleiros, fora dos EUA e dos países ditos comunistas. As multinacionais (IOCs) hoje detêm menos de 5% das reservas provadas de petróleo e de gás natural, e menos de 20% da capacidade mundial de refino.

O primeiro golpe se deu na década de 1970. Com a ascensão do nacionalismo e a redução da influência dos governos sedes das multinacionais (IOCs) no Oriente Médio. Países exportadores expropriaram as reservas e instalações de produção. Ao mesmo tempo, os dois choques de preços diminuíram a demanda por derivados e deixaram as refinarias com capacidade ociosa, impactando a lucratividade do refino.

A partir de 1970, o domínio das multinacionais foi sendo gradualmente substituído pelo protagonismo das companhias estatais nacionais, as National Oil Companies (NOCs), que controlaram as reservas nacionais de petróleo e gás natural.

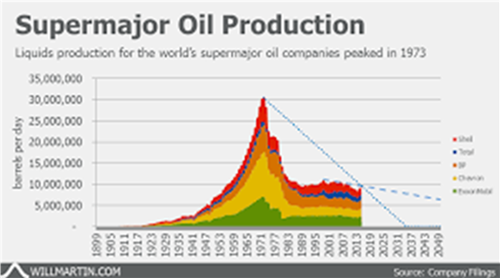

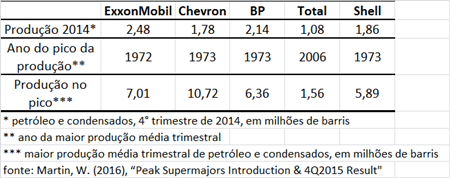

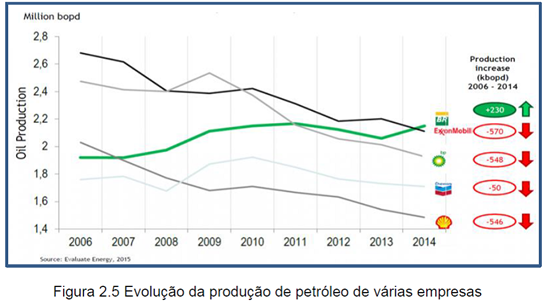

A produção total de líquidos (petróleo e condensado de gás natural) das maiores multinacionais (IOCs), no último trimestre de 2015, foi 9,3 milhões de barris por dia. A produção total de petróleo das “majors” atingiu o pico de 30,6 milhões de barris por dia em 1973. Desde então, a produção de líquidos caiu 69,5%.

O modelo de negócios das multinacionais (IOCs)

O modelo de negócios visa maximizar a geração de valor para o acionista. A geração de valor pode ser obtida pelo crescimento, com a valorização do patrimônio em ações, ou pelo pagamento de dividendos atrativo. A estratégia consiste em garantir o aumento das reservas provadas, pela exploração de novas áreas ou pela aquisição de terceiros. O aumento das reservas gera expectativa de crescimento da produção e da receita futuras, em favor da valorização das ações.

Outra característica do modelo de negócios é tentar minimizar os custos. As escolas de negócios dos anos 1970 argumentavam que a maneira efetiva de economizar era terceirizar tantos serviços quanto fossem possíveis. A expectativa era que a competição entre as companhias prestadoras de serviços diminuiria os custos. As multinacionais (IOCs) acreditaram que havia um enorme escopo de serviços a terceirizar, considerando a grande quantidade e diversidade de atividades associadas ao que eram as companhias integradas de petróleo.

Nos últimos 15 anos, no entanto, esse modelo de negócios se tornou cada vez mais ineficaz. Resultou em desempenhos fracos, em termos da valorização das suas ações em comparação com o conjunto do mercado neste período. Assim como no desempenho financeiro, refletido nos baixos lucros e retornos sobre o capital.

As crenças e os interesses que embasam o modelo de negócios

Alguns dogmas sustentam o modelo de negócios e têm se demonstrado falhos:

1) a possibilidade de aumento eterno das reservas;

2) o incremento contínuo de ganhos de eficiência, com redução significativa de custos;

3) a tendência ao aumento dos preços, em reflexo e na proporção do aumento dos custos de exploração e produção;

4) aumento contínuo da demanda, independentemente dos preços;

5) acesso irrestrito a capital barato para projetos de longo prazo e elevado risco;

6) novas tecnologias sempre capazes de baratear a exploração e a produção, garantindo a lucratividade;

7) capacidade de gerenciar riscos de projetos complexos, em condições cada vez mais severas;

8) crescimento econômico infinito e independente das restrições socioeconômicas, naturais e ambientais, garantindo demanda crescente por combustíveis fósseis.

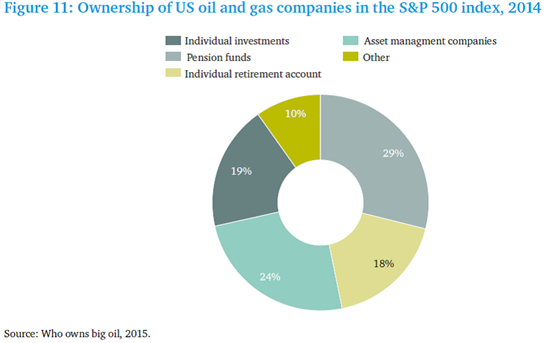

Os acionistas das multinacionais (IOCs), em grande parte fundos de investimentos e fundos de pensão, são agentes do sistema financeiro que demandam resultados de curto prazo, em base quadrimestral. Em busca de assegurar a máxima rentabilidade de curto prazo, acompanham indicadores dos executivos e conselheiros de administração. O modelo de negócios tem entre seus principais indicadores o incremento das reservas provadas e o índice de reposição de reservas. Essas metas se transformaram em obsessão dos executivos, que praticamente esqueceram de toda a realidade industrial e do ambiente de negócios das corporações que comandam.

Prevalência do financeiro de curto prazo e fracasso

As companhias de serviços, para as quais as multinacionais (IOCs) terceirizaram muito de sua capacidade técnica nos últimos 20 anos, podem agora oferecer muitas das tecnologias requeridas pelas estatais (NOCs). A reputação na gestão de grandes projetos passou a ser questionada diante de fracassos como em Kashagan Field no Cazaquistão, na exploração no Ártico, depois de 7 bilhões de dólares e oito anos de investimentos pela Shell, os acidentes da plataforma Deepwater Horizon (BP) no Golfo do México e no campo de Frade no Brasil (Chevron).

Face à dificuldade das multinacionais (IOCs) em aumentar a produção e as reservas, diante do controle das estatais nacionais (NOCs), as primeiras se viram forçadas a buscar projetos mais caros e tecnologicamente complexos. A decisão foi derivada da crença de que a demanda por petróleo continuaria a crescer, e seus preços refletiriam a também crescente curva do custo marginal de produção. No entanto, depois da crise de 2008, o mercado financeiro se mostrou avesso a projetos grandes, arriscados e de longo prazo. Enquanto isso houve o acidente na plataforma Deepwater Horizon em 2010, o que significou aumento expressivo dos custos dos novos projetos, além de ter revelado os graves riscos corporativos.

Um dos sintomas da falência do modelo de negócios das multinacionais (IOCs) é o fracasso em garantir o crescimento contínuo das suas reservas, preceito fundamental do modelo. Por exemplo, em 2014 a adição de novas reservas foi a menor desde 2010. Outro sintoma é o fraco desempenho relativo das ações. Os preços revelam que os investidores não acreditam mais na possibilidade de crescimento dessas empresas, com a potencial valorização das ações. O desempenho se agravou com a queda dos preços do petróleo em 2014. As ações da ExxonMobil, Chevron, Shell, ConocoPhillips e BP caíram cerca de um terço nos primeiros oito meses de 2015.

Mais um sinal é o retorno sobre o capital. Mesmo antes do colapso dos preços do petróleo, os lucros das atividades de exploração e produção eram menores em comparação com outros setores industriais. Entre 2011 e 2014, as companhias de energia tiveram que vender ativos e aumentar suas dívidas para manter o pagamento de dividendos e a recompra das suas ações. O retorno sobre o capital médio das companhias europeias e norte-americanas despencaram de 21% em 2000 para 11% em 2013, apesar do preço médio do petróleo do tipo Brent ter se elevado de 29 para 109 dólares por barril no mesmo período.

Nada de novo para tentar acertar, basta justificar os erros

Entre as causas das dificuldades das multinacionais (IOCs), a tendência de seguirem o mesmo consenso. Adotar a mesma estratégia e tomar decisões similares. Nos anos 1990, a indústria adotou como senso comum que os derivados do petróleo seriam no futuro mais leves e o petróleo mais pesado. Foram investidos bilhões para aumentar a capacidade de processar petróleos pesados. No entanto, houve aumento da oferta de petróleo leve, a diminuir seu preço e o prêmio oferecido ao petróleo pesado, com a redução da rentabilidade dos investimentos. A adoção do sistema das cotas pela OPEP forçou a redução da produção pelas multinacionais (IOCs), as estatais reduziram a produção de petróleo pesado, menos valorizado, e aumentaram a produção dos leves e mais caros.

A diminuição da diferença entre os preços do petróleo pesado e do leve também foi resultado do senso comum e da estratégia similar. Se os competidores em determinado mercado agem da mesma maneira os resultados podem contrariar o que era esperado. O exemplo clássico: quando o preço do trigo está alto, os agricultores ficam incentivados a plantar trigo, em detrimento de outras culturas, para a próxima safra. A decisão combinada aumenta a produção e pressiona os preços para baixo.

Perda da liderança tecnológica e terceirização

A perda do domínio tecnológico, resultado da terceirização para prestadoras de serviços, em busca da redução dos custos na esperança de que haveria competição entre as últimas, dificultou o acesso às novas reservas. As empresas estatais nacionais (NOCs) que têm as reservas, caso não disponham de tecnologias de interesse, podem recorrer às prestadoras de serviço. A vantagem competitiva foi desperdiçada pelas multinacionais em função do objetivo de maximizar resultados quadrimestrais.

Muitos projetos lucrativos de menor escala foram descartados, em função do senso comum que apenas valorizava projetos vultosos. A obsessão pela redução dos custos limitou a disponibilidade de profissionais qualificados, e restringiu a atuação corporativa em muitos projetos pequenos e rentáveis que poderiam juntos contribuir para a reposição das reservas. Muitas vezes a disponibilidade de trabalho qualificado se tornou mais restritiva do que o acesso ao capital.

Desde a crise de 2007-08 os mercados financeiros se alteraram, com a aversão a projetos de longo prazo e alto risco, típicos das IOCs (BP, Chevron, ExxonMobil, Shell e Total). O primeiro sinal da aversão dos investidores ocorreu em outubro de 2013 quando foram apresentados os planos de investimento para 2014. Entre as cinco maiores IOCs apenas a Total anunciou corte nos investimentos, enquanto as demais previram aumento relativo ao ano anterior. O resultado foi a valorização das ações da Total e a desvalorização das demais, refletindo o descontentamento do mercado com os planos de exploração e produção (E&P). É evidente para os investidores que não há perspectiva de crescimento para esse grupo de empresas.

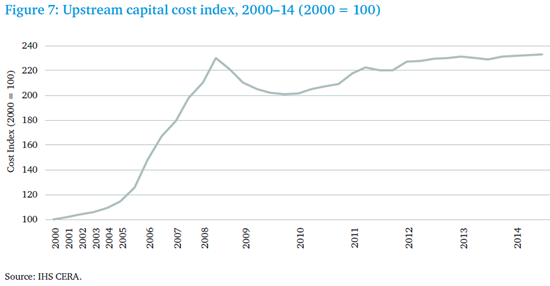

Apesar da obsessão pela redução dos custos, nos anos 2000 se observou severa inflação nos custos dos projetos. A escalada se deu, em parte, pelo rápido crescimento econômico da Ásia com o “superciclo” das commodities que pressionaram os custos do aço, concreto, trabalho, do transporte marítimo etc.

Agravamento da conjuntura

As dificuldades se agravaram pela queda recente dos preços do petróleo. No entanto, os preços não são baixos se comparados historicamente. Entre 1986 e 2004, o preço médio foi de 33 dólares (atualizados para 2014) por barril. Desde janeiro de 2015, o preço oscila entre 35 e 65 dólares por barril. Os preços atuais podem ser considerados baixos apenas se comparados ao passado recente, pós 2005, ou especialmente depois de 2011.

A oscilação dos preços é natural neste mercado. Em colapsos de preços históricos as multinacionais (IOCs) reduziram custos e investimentos, aguardando sua recuperação cíclica. No entanto, há hoje alguns sinais preocupantes quanto ao prazo e ao nível requerido de preços na recuperação, além do período de sustentação dos preços suficientemente altos.

São eles:

1) o impacto recessivo do aumento dos preços e a consequente redução da demanda;

2) a elevação dos custos médios de Engenharia e Pesquisa;

3) a maior agilidade da extração do petróleo do folhelho (shale) em relação ao petróleo convencional, sugerindo possível resposta do suprimento mesmo com elevação tênue dos preços;

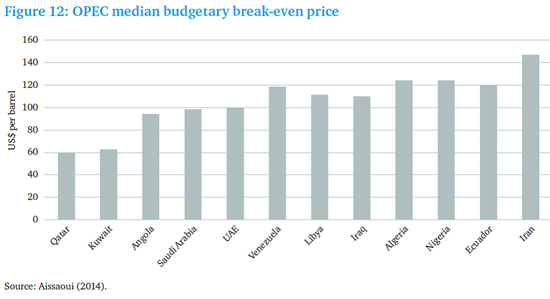

4) os preços não são suficientes para sustentar o orçamento de muitos países produtores que tendem a aumentar a produção, para compensar a queda na receita;

5) a desarticulação da OPEP, com o descontrole da produção entre países com interesses contraditórios;

6) a política monetária do banco central dos EUA, com a diminuição da liquidez e elevação dos juros, com a consequente valorização do dólar e desvalorização do petróleo, demais mercadorias e moedas.

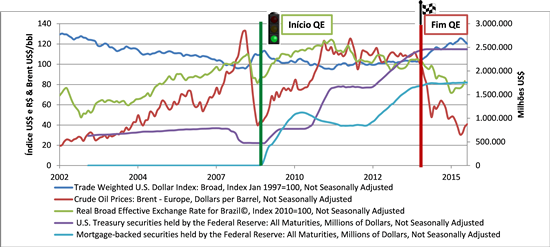

Sobre o último ponto cabe detalhar a relação entre a política monetária do Federal Reserve (FED) e os preços do petróleo. O FED é o banco central dos EUA, um cartel de bancos privados que controla a emissão do dólar em troca de títulos da dívida pública norte-americana. Com o colapso da economia em 2008, o FED reduziu os juros e iniciou os ciclos de liquidez monetária (Quantitative Easing, QE) injetando 4,5 trilhões de dólares no sistema financeiro. Esta política monetária desvalorizou o dólar em relação a todas as demais mercadorias e moedas, o que possibilitou a escalada do petróleo dos 40 para mais de 100 dólares por barril. O fim dos ciclos de liquidez monetária está correlacionado com a valorização do dólar - e desvalorização das demais mercadorias e moedas em relação a ele - e foi uma das principais causas do colapso dos preços do petróleo em junho de 2014. O possível aumento dos juros reforçaria a mesma tendência.

Nosso tempo pode ser diferente caso o preço do petróleo não esteja mais funcionando; ou está baixo para compensar os custos dos produtores ou está alto para a capacidade de compra dos consumidores. Ou ainda pior: pode ao mesmo tempo estar baixo para os primeiros e altos para os últimos, fechando a janela de viabilidade fóssil que pode precipitar a queda da produção e da demanda, com severos impactos sobre toda a economia.

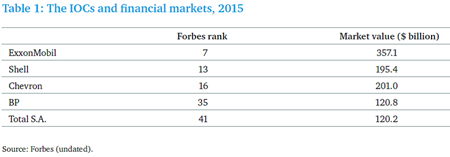

Considerando que a participação das multinacionais (IOCs) é minoritária, tanto nas reservas quanto na produção, poderíamos pensar que a sua extinção não teria tanta relevância. Ocorre que, apesar de quase irrelevantes na esfera industrial, elas têm presença substantiva no campo financeiro. Juntas valem 994,5 bilhões de dólares, maior do que o PIB da Holanda e da Nova Zelândia somados em 2012. As IOCs são uma preocupação central para os fundos de pensão que têm cerca de 47% das ações das companhias de petróleo dos EUA que fazem parte do índice S&P 500.

Lições para a Petrobrás

A Petrobrás sempre foi alvo de diferentes interesses e agentes privados. Eles disputam diretamente o petróleo ou a riqueza produzida pela companhia. A disputa ocorre em extensão da ocupação por interesses particulares do Estado Nacional brasileiro.

São bancos e seguradoras em busca de juros e contratos para obtenção de lucros; industriais consumidores de combustíveis ou de petroquímicos em busca de subsídios; companhias comerciantes, revendedoras de combustíveis, também por subsídios; são industriais produtores de etanol e de biodiesel em busca de subsídios e de vantagens indiretas na correlação entre os preços dos combustíveis líquidos e na questão logística; petroleiras de capital privado, nacional e internacional, ou de capital estatal estrangeiro, em busca de oportunidades de acesso ao petróleo brasileiro com baixo risco e com acesso às tecnologias da Petrobrás.

Também as empresas de consultoria em busca de contratos lucrativos e de informações que podem conferir lucro ou vantagem geopolítica aos governos e corporações para os quais trabalham. Além dos meios empresariais de comunicação, em busca de contratos lucrativos de publicidade.

Em contradição aos interesses privados está o interesse da maioria dos brasileiros, dos assalariados, estudantes, aposentados, trabalhadores autônomos e pequenos empresários. Desta correlação de forças resulta o modelo de negócios adotado pela Petrobras, sua estratégia, metas, investimentos, enfim, a origem e a retórica dos seus conselheiros e executivos nomeados pela presidência da República, a exercer o seu direito como acionista controlador.

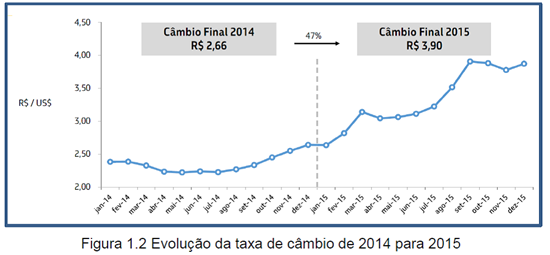

A conjuntura atual não é fácil, em termos mundiais e nacionais. A economia global fraqueja entre a estagnação e a recessão. A indústria do petróleo sofre as consequências da queda dos preços, da elevação dos custos médios de exploração e produção, e dos erros de gestão. A demanda interna de combustíveis cai, em consequência da recessão econômica e da crise política. O real, assim como o petróleo, colapsou em relação ao dólar com severo impacto sobre o endividamento da Petrobrás. A estatal foi lesada por empreiteiros cartelizados e, apesar de vítima, é tratada como a origem da corrupção pelos meios empresariais de comunicação.

As desvalorizações simultâneas do real e do petróleo, em relação ao dólar, têm a mesma causa, a valorização da moeda norte-americana diante da alteração da política monetária do Fed. Com o fim dos ciclos de facilidade monetária (QE) e a perspectiva de elevação dos juros, a elevada exposição da Petrobras ao risco diante de decisões de um agente privado, e estrangeiro, foi responsável pela escalada da dívida e pela redução da receita futura esperada com a exportação do petróleo.

Em 2011, o Plano Estratégico da Petrobrás considerou, entre as principais premissas financeiras, que o petróleo do tipo Brent variaria entre 80 e 110 dólares por barril até 2015. A cotação do real frente ao dólar, seria de 1,73. Não se trata de crítica leviana e inoportuna, de ser “engenheiro de obra feita”, não é possível exigir acerto em previsões deste tipo. Mas é possível avaliar as consequências e os riscos dos prováveis erros de predição. O modelo de negócios e o plano estratégico precisam ser submetidos à análise dos riscos. Neste caso, o risco em relação à política monetária conduzida por agente privado e estrangeiro, o banco central dos EUA (Fed). A reversão da política monetária expansionista valorizou o dólar e, ao mesmo tempo, serviu para a desvalorização do real e do petróleo. Como consequências, a elevação acentuada da dívida da Petrobrás, muito exposta ao dólar, e a redução da projeção da receita.

Neste cenário, o modelo de gestão da companhia precisa ser capaz de vencer a conjuntura adversa e preservar as principais características corporativas que podem garantir a segurança energética e alimentar brasileiras, com o acesso, transformação e uso do petróleo do pré-sal. O pré-sal encarna a grande oportunidade para o desenvolvimento socioeconômico brasileiro. Neste sentido, é oportuno aprender com a história e os erros da gestão das maiores multinacionais do petróleo, as International Oil Companies (IOCs). Da condição atual das IOCs podemos reconhecer o valor das reservas do pré-sal e a cobiça internacional pelas reservas brasileiras.

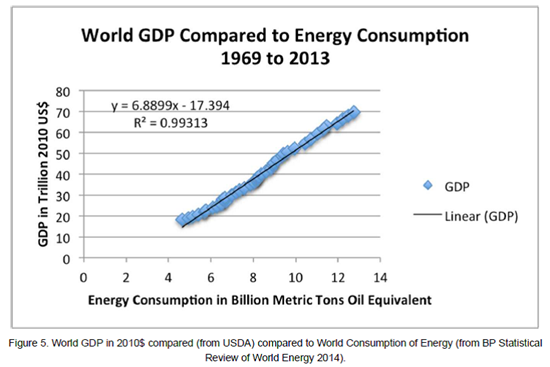

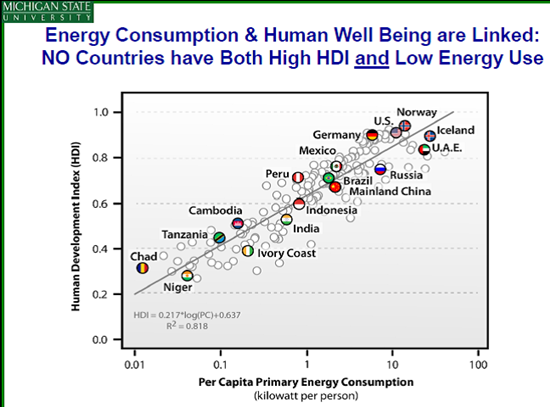

Nenhum país se desenvolveu exportando petróleo por multinacionais estrangeiras. Nenhum país, continental e populoso como o Brasil, se desenvolveu exportando petróleo ou matérias primas mesmo que por meio de estatais. Há correlação entre o consumo de energia e o crescimento econômico. Também se correlacionam o consumo per capta de energia e o desenvolvimento humano, medido pelo índice IDH.

Para que o Brasil se desenvolva é necessário produzir o petróleo do pré-sal na medida da nossa necessidade. Deve se agregar valor ao petróleo cru com sua transformação em mercadorias úteis, por meio do refino, da petroquímica, da química fina, da indústria de fármacos e de fertilizantes. Não devemos embarcar em novo ciclo do tipo colonial e permitir a exportação do petróleo, muito menos por multinacionais que esgotaram suas reservas e cobiçam nossos recursos para resultados privados de curto prazo, possivelmente predatórios.

O modelo de negócios da Petrobrás deve ser diferente daquele adotado pelas multinacionais (IOCs) e que resultaram em rotundo fracasso. Ao invés de mirar na agregação de valor para o acionista no curto prazo, deve objetivar a segurança energética e alimentar brasileiras. Viabilizar a transformação do petróleo em produtos com maior valor agregado. Produzir o petróleo na medida do nosso desenvolvimento, para consumo interno em resposta a tantas necessidades não atendidas. Restringir a exportação aos derivados de maior valor, de forma cuidadosa, planejada e responsável. Utilizar a renda petroleira para levantar a infraestrutura para a produção dos biocombustíveis e das energias renováveis.

O modelo deve preservar:

1) a integridade corporativa da companhia, para mitigar os riscos da variação dos preços e garantir geração de caixa;

2) o mercado interno, praticamente cativo, grande e com potencial de crescimento;

3) o direito à operação única no pré-sal, com tantas vantagens que não cabe aqui detalhar;

4) suas tecnologias. São vantagens estratégicas corporativas, mas também nacionais, que nenhuma das multinacionais (IOCs) têm, e por isso são tão cobiçadas.

Existem alternativas ao desinvestimento para lidar com o endividamento de cerca de 450 bilhões de reais. Em 2015, a Petrobrás registrou lucro bruto de 98,5 bilhões, e tem mais de 100 bilhões de reais em caixa. A estatal é plenamente capaz de produzir no pré-sal na medida da necessidade nacional. Já são produzidos mais de 1,15 milhão de barris de óleo equivalente por dia, em prazo recorde.

Ao contrário do que fizeram as multinacionais (IOCs), a Petrobrás deve preservar e promover a capacidade do seu corpo técnico, evitar a terceirização com a contratação de serviços técnicos via prestadoras de serviços. A história demonstrou que, nesta indústria intensiva em tecnologia, é essencial preservar as vantagens competitivas conferidas pela liderança tecnológica. É necessário que o corpo técnico próprio conduza a pesquisa e a inovação, a elaboração dos projetos básicos, a compra dos materiais e equipamentos, a supervisão da construção e da montagem, além da integração das diversas disciplinas dos empreendimentos.

São aspectos essenciais para preservar a Petrobrás contra a corrupção. O banimento dos contratos de amplo escopo, do tipo Engineering, Procurement ans Construction (EPC), é condição básica para o fortalecimento institucional da companhia diante dos interesses privados de seus fornecedores. É fundamental para garantir prazos e custos previsíveis e competitivos, além da qualidade e da segurança requeridas.

Ainda sofremos as consequências de nossa herança colonial. Nossas elites são acostumadas a viver em subserviência aos interesses da metrópole, um dia Portugal, depois a Inglaterra, e agora os EUA. A cultura desta fração da sociedade é mimética, se copiam valores e visões de mundo que vêm de fora. Na indústria do petróleo, na qual o consenso é lugar comum, as consequências podem ser ainda mais deletérias.

No entanto, somos herdeiros da maior mobilização popular contemporânea, a campanha “O Petróleo é Nosso”. Está no DNA da Petrobrás, a maioria da população garantiu a criação da estatal, as descobertas de petróleo no Brasil e nosso amadurecimento industrial. Ainda hoje, se temos a Petrobras e o pré-sal é porque a maioria da população defende e reconhece valor na companhia.

A natureza e o trabalho de gerações de brasileiros nos deram a grande oportunidade que é o petróleo do pré-sal. Precisamos ser capazes de empreender um projeto soberano para, desta vez, usar as riquezas naturais brasileiras em benefício da maioria da população. Para isso é essencial que o modelo de negócios da Petrobrás seja diferente do fracassado modelo adotado historicamente pelas maiores multinacionais de capital privado.

Referências:

Stevens, P. (2016), “International Oil Companies - The Death of the Old Business Model”, Chatham House The Royal Institute of International Affairs

Lima, P. (2016), “Ativos, Resultados Financeiros e Balanço da Petrobras em 2015”, Câmara dos Deputados do Brasil

Niubo, A. (2016), “The IOCs and the NOCs In The Modern Energy Context”, International Energy Forum

Tverberg, G. (2016), “$50 Oil Doesn’t Work”, blog Our Finite World

Tverberg, G. (2016), “Our economic growth system is reaching limits in a strange way”, blog Our Finite World

Dale, B. (2012), "Energy, the Wealth of Nations, and Human Development: Why We Must Have Renewable Fuels”, Michigan State University

AEPET. (2015), “As 14 principais razões porque a Petrobras deve ser a operadora única no Pré-Sal”, Associação dos Engenheiros da Petrobras (AEPET)

AEPET. (2015), “AEPET responde aos argumentos do Senador José Serra sobre seu projeto que retira da Petrobras a condição de operadora única no pré-sal”, Associação dos Engenheiros da Petrobras (AEPET)

AEPET. (2016), “Alternativas para lidar com o endividamento da Petrobras”, Associação dos Engenheiros da Petrobras (AEPET)

Cunningham, N. (2015), “With Shell’s Failure, U.S. Arctic Drilling Is Dead”, Oilprice.com

Plano Estratégico Petrobras 2020, Plano de Negócios 2011-2015, Conferência com a Imprensa José Sergio Gabrielli (Presidente), 25 de Julho de 2011

AEPET. (2015), Carta ao Diretor de Engenharia, Tecnologia e Materiais-(ETM), “Fortalecimento da gestão dos empreendimentos e da função Engenharia na Petrobras”, Associação dos Engenheiros da Petrobras (AEPET)

Martin, W. (2016), “Peak Supermajors Introduction & 4Q2015 Result”, http://www.peakoilproof.com

Board of Governors of the Federal Reserve System (US), Trade Weighted U.S. Dollar Index: Broad [TWEXB], retrieved from FRED, Federal Reserve Bank of St. Louis https://research.stlouisfed.org/fred2/series/TWEXB, May 2, 2016.

US. Energy Information Administration, Crude Oil Prices: Brent - Europe [DCOILBRENTEU], retrieved from FRED, Federal Reserve Bank of St. Louis https://research.stlouisfed.org/fred2/series/DCOILBRENTEU, May 2, 2016.

Felipe Coutinho é Presidente da Associação dos Engenheiros da Petrobras (AEPET).